Como su propio nombre nos señala el enterprise value (EV) o valor de empresa, es el valor que tiene la empresa o negocio para los acreedores financieros o accionistas que ésta tiene.

Para poder calcular el valor de empresa, lo podemos realizar de dos formas diferentes:

- Mediante el valor de los flujos de caja futuros (o Free-Cash flows)

- Mediante el punto de vista contable

Cálculo del valor de empresa según flujos de caja futuros

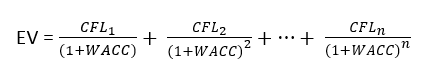

El valor de empresa se puede calcular según el valor actual de todos sus flujos de caja futuros, descontando a una tasa de descuento que actúa como la media ponderada de riesgos que exigen los inversores. Su fórmula:

Para calcular el WACC se hace como el coste medio ponderador de la deuda financiera y los fondos propios. Cuanto más elevado sea el WACC mayor será el coste empresarial. A su vez, un mayor coste también supone un menor valor de sus rendimientos futuros.

Por otro lado, la variación del valor de una empresa depende de los flujos de caja futuros que ésta tenga. Cuanto mayor sean estos flujos de caja, mayor será el impacto que tendrá sobre el valor de la empresa (tiene un impacto directo).

Cálculo del valor de empresa según punto de vista contable

En este caso, el valor de empresa vendrá determinado por el valor de mercado que alcanzan los recursos que financian con costes a los activos de nuestra empresa. Su fórmula:

EV= Valor de mercado de fondos propios + Deuda financiera neta

El valor de mercado de fondos propios se le llamada capitalización bursátil, y se calcula así:

Capitalización bursátil = Nº acciones x Precio de mercado de una acción

Luego, la deuda financiera debe excluir la tesorería, quedando de este modo el valor de empresa de esta forma:

EV = CB + D + AP – T

Donde: CB= Capitalización bursátil; D= Deuda; AP= Acciones preferentes; T= Tesorería